Abstract

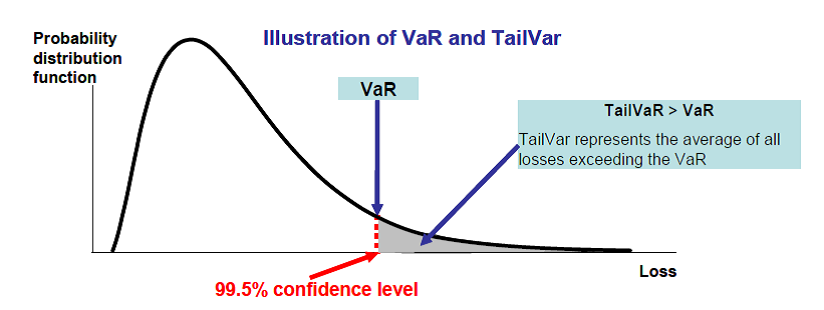

In this paper we apply actuarial models to detailed, micro-level automobile insurance records. As we know, third party insurance is an important major for both policyholders and insurance companies. We modeling claim frequency, type and severity of third party insurance claims with incorporate different individual and vehicle risk factors such as vehicle age, vehicle usage, vehicle capacity and no of claim discount. This allows the actuary to differentiate prices based on policyholder characteristics. In addition, by using of various risk measures, including value at risk and tail value at risk to predict the insurance company capital requirement. Finally, we assessed the effects of dependence structure on these measures by using copula models. The result shows that the copula effect is increases with the percentile.

Keywords: Third party liability insurance, Risk factors, Copula, Risk measures, Capital requirement,

Mathematics Subject Classification [2020]: 91G70, 62H05